江西铜业近日宣布,已就目标公司全部未持有的已发行及将发行股本提出新的非约束性现金要约,将收购价格从每股26便士上调至每股28便士。这一修改后的潜在要约价格对目标公司整体估值约为8.42亿英镑。

此前,江西铜业曾于英国伦敦时间2025年11月23日及11月28日两次向伦敦证券交易所上市公司索尔黄金董事会提交收购要约,均以每股26便士的价格提出,但均被目标公司董事会拒绝。此次上调要约价格后,目标公司董事会已表示,如果江西铜业按照每股28便士的价格提出正式要约确认,董事会有意建议股东投票赞成这一修改后的潜在要约。

根据公告,修改后的潜在要约价格较2025年11月19日(江西铜业首次与目标公司董事会接洽前的最后一个交易日)目标公司每股收盘价19.6便士溢价约42.9%;较截至2025年11月27日(目标公司公告初步收购提议前的最后一个交易日)三个月的成交量加权平均股价约17.6便士溢价约58.5%。

进入11月以来,索尔黄金的股价表现强劲,从每股17.58便士一路攀升至最高每股32.65便士,显示出市场对其未来发展的积极预期。

公开资料显示,索尔黄金是一家注册于英国、总部位于澳大利亚珀斯的矿产勘探及开发公司,核心资产为位于厄瓜多尔的Cascabel项目100%股权。该项目的主要Alpala矿床拥有丰富的铜、金、银资源,其中探明、控制及推断资源量为铜1220万吨、金3050万盎司、银1.02万盎司。证实和概略储量为铜320万吨、金940万盎司、银2800万盎司。目前,该项目已完成预可行性研究,并在厄瓜多尔等地拥有数十个不同阶段的勘探项目。

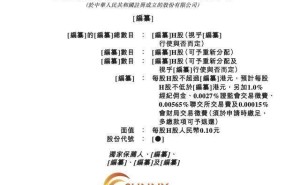

江西铜业已通过多次收购成为索尔黄金的单一最大股东。此前,公司已收购索尔黄金2.09亿股股份,并于今年3月以1807.12万美元(约合人民币1.30亿元)的价格再次收购1.57亿股股份,合计持有3.66亿股,约占其已发行股份的12.19%。除江西铜业外,索尔黄金的重要股东还包括必和必拓、纽蒙特等国际矿业巨头。

根据相关规定,江西铜业需在不晚于2025年12月26日下午5点(伦敦当地时间,即北京时间2025年12月27日凌晨1点)发布正式要约确认公告,或在此之前明确放弃收购。作为我国最大的综合性铜生产企业,江西铜业已形成以黄金和铜的采矿、选矿、冶炼、加工,以及硫化工、稀贵稀散金属提取与加工为核心业务的完整产业链。今年前三季度,公司实现营业收入3960.47亿元,扣非净利润62.6亿元。